前回は資産クラスによる違いについてお話ししたので、今回は投資する先の地域による違いについてお話ししていきます。

投資信託にはいろいろな地域に投資するものがあります。

インドだったりロシアだったりの特定の国に投資するものや、アジアや全世界など幅広く投資するものもあります。

ただ、基本的に私たちが知るべき投資先は、

です!

それぞれどんな違いがあるのか見ていきましょう。

日本への投資はどんな感じ?

まずは馴染み深い日本からです。

日本株全体に投資するインデックスファンドは、主に2種類の指標のどちらかに連動しています。

TOPIXか日経平均株価(日経225)です。

時価総額とは企業の大きさを表す参考となり、上位にはトヨタやNTTドコモなどが入ります。

時価総額で指数を作ると、個々の企業の株価の変動はTOPIXにあまり大きな影響を及ぼしません。そのためTOPIXが大きく動くときは、日本の経済全体が大きく動いたときとなります。

一方日経平均株価(日経225)は、東証一部で売買出来る企業のうち、225社に絞ってそれらの株価の平均値を指数としたものです。そのため株価の高い企業の値動きが、日経平均株価の動きに大きく影響を及ぼします。

具体的には、ファーストリテイリング(ユニクロの会社)、東京エレクトロン、ファナックなどで、それらの株価が大きく動けば日経平均株価も大きく動きます。

TOPIXがどういうもので日経平均株価がどういうもので・・・というのは覚えていなくても大丈夫ですし、どちらを選んでもさほど大きな差はありませんが、TOPIXの方がより幅広く分散出来ます。

日本株の値動きを示す指標としては、日経平均株価のほうが一般的ですが、日本株のインデックスファンドはTOPIXに連動するものが多いです!

私たちの年金を運用してくれているGPIFという機関も、日本株には資産の4分の1を投資しています。

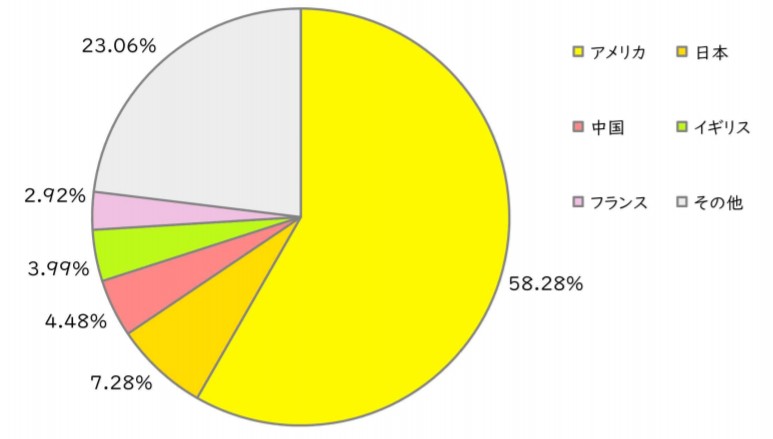

MSCIオール・カントリー・ワールド・インデックス(ACWI)という株価指数があり、これは全世界の経済の規模に応じてどの国の株をどれだけ保有するか、を割り振ってくれています。

つまりこの株価指数(インデックス)に連動する投資信託を買えばそれだけで全世界の経済の規模に応じてまんべんなく投資することが出来るのですが、この株価指数においての日本株の比率は7.28%です。

日本株への投資は、私たちが日本円を使っていることから為替差損(外国の通貨と日本円との価値の変動による損益)を受けないのはメリットです。

外国株へ投資する場合は、一度その国の通貨に換えて投資することになっているので、その国の通貨の価値が下がっていると資産価値も下がってしまいます。

日本株の場合そのリスクはないですが、ただし注意が必要です。

日本株の注意点

長期で積み立てをする場合、将来的には投資先の資産価値が上がっていくことが必要となります。

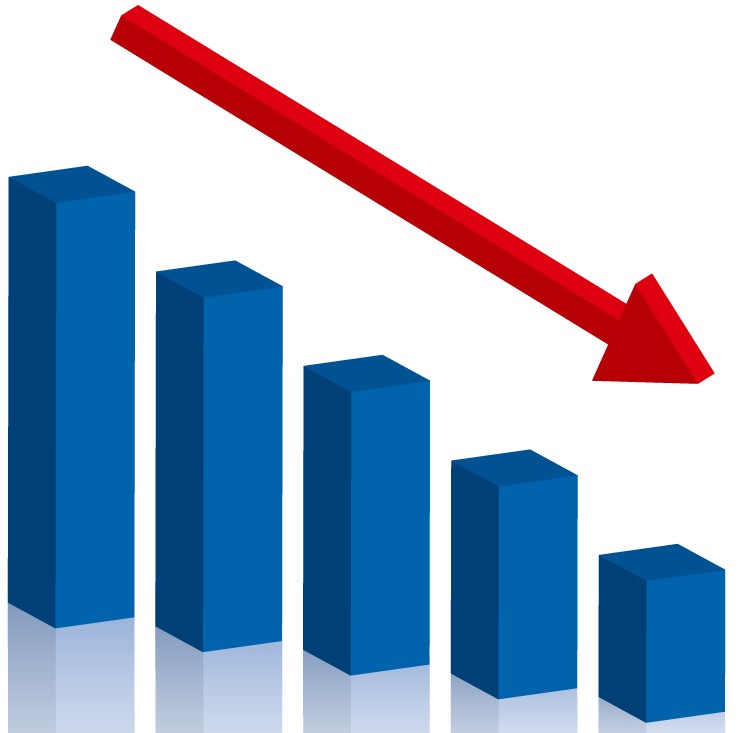

そこで日本株の今までの動きを見てみます。

これは日経平均株価の約35年間の動きです。

1989年末のバブルの時に最高値をつけた後、31年間かけてもまだその値までたどり着いていません。

今後日本は少子化が進んで労働人口が減り、国力が低下することも考えると、日本株が右肩上がりで何十年も成長し続けるとは言いきれないかなと思います。

それでもある程度は成長していくだろうし、先のことがどうなるかなんて予想は出来ないので日本株への投資を否定するわけではないですが、一応頭にいれておいて、日本人だからといって日本株に偏りすぎないことが必要です!

日本株の期待リターンは2020年現在では5.5%ほどとなっています。

日本の債券

年金運用機関が発表してる日本の債券の期待リターンは2020年現在0.7%です。

債券は長期運用をする際に下落を和らげるクッション材となるので組み入れたほうがいいのですが、日本の債券の投資信託は長期で考えると少し微妙です。

債券は金利が上がると価値が下がり、金利が下がると価値が上がります。

なので、債券が上昇していくためには、今後金利が下がっていくことが必要となります。

そうすると1年前に発行した債券を、満期前に途中で売りたくなっても、今はより年利のいい債券を買うことが出来るわけなので1年前のものは必要なくなります。これを買ってもらうために差額分債券の価格を下げて売らないといけなくなってしまうのです。

このため金利が上昇すると、債券価格は下落します。

ですが日本は今超低金利時代、日銀が「マイナス金利政策」を取っている状態です。

これ以上下がる可能性よりも、上がる可能性の方が高くなります。

そして「マイナス金利政策」は経済状況があまり良くないときの苦肉の策であり、出来ることなら金利は高く維持したいのが本音です。

ですから今後長期に向けて、出来るだけ金利を上げようとしてくるだろうし、そうなれば債券の価値は下がってしまうので、ちょっと買いにくいなあといった感じです。

「お金は寝かせて増やしなさい」の著者、水瀬ケンイチさんは国内債券の投資信託の代わりに、個人向け国債 変動10年を積み立てていると書いています。

個人向け国債とは個人が買える国債、国にお金を貸すということですね。

個人向け国債 変動10年の2020年現在の利率は0.05%でほとんどお金は増えないのですが、金利が上がっていく局面で利率も追随して上がっていってくれますので今後の金利上昇のメリットも享受出来ます。

国債を買うということは、国に直接お金を貸しているので、そのお礼として受け取れる利息は、金利が上がると増えます!

しかも国債は満期前に売りたくなったときも、元本100%で解約できるので他の債券と違って債券価値を気にする必要がなくなります。

利率のいいネット銀行の定期預金を探してまわるのも1つの方法ですし、私自身は債券を組み入れるかはもう少し悩んで、他の方法も検討しながら決めようと思っています。

米国への投資はどんな感じ?

次はアメリカです!

これらの有名大企業はアメリカの会社です。

投資の世界において、アメリカは絶対王者です。

この地域への投資を外すことは出来ないし、投資割合も一番大きくなります。

MSCIオール・カントリー・ワールド・インデックス(ACWI)の構成割合で見てみると、アメリカは半分以上の58%を占めています。

アメリカは世界において圧倒的に経済力が強く、アメリカの経済に何かあればそれは世界中に影響していきます。

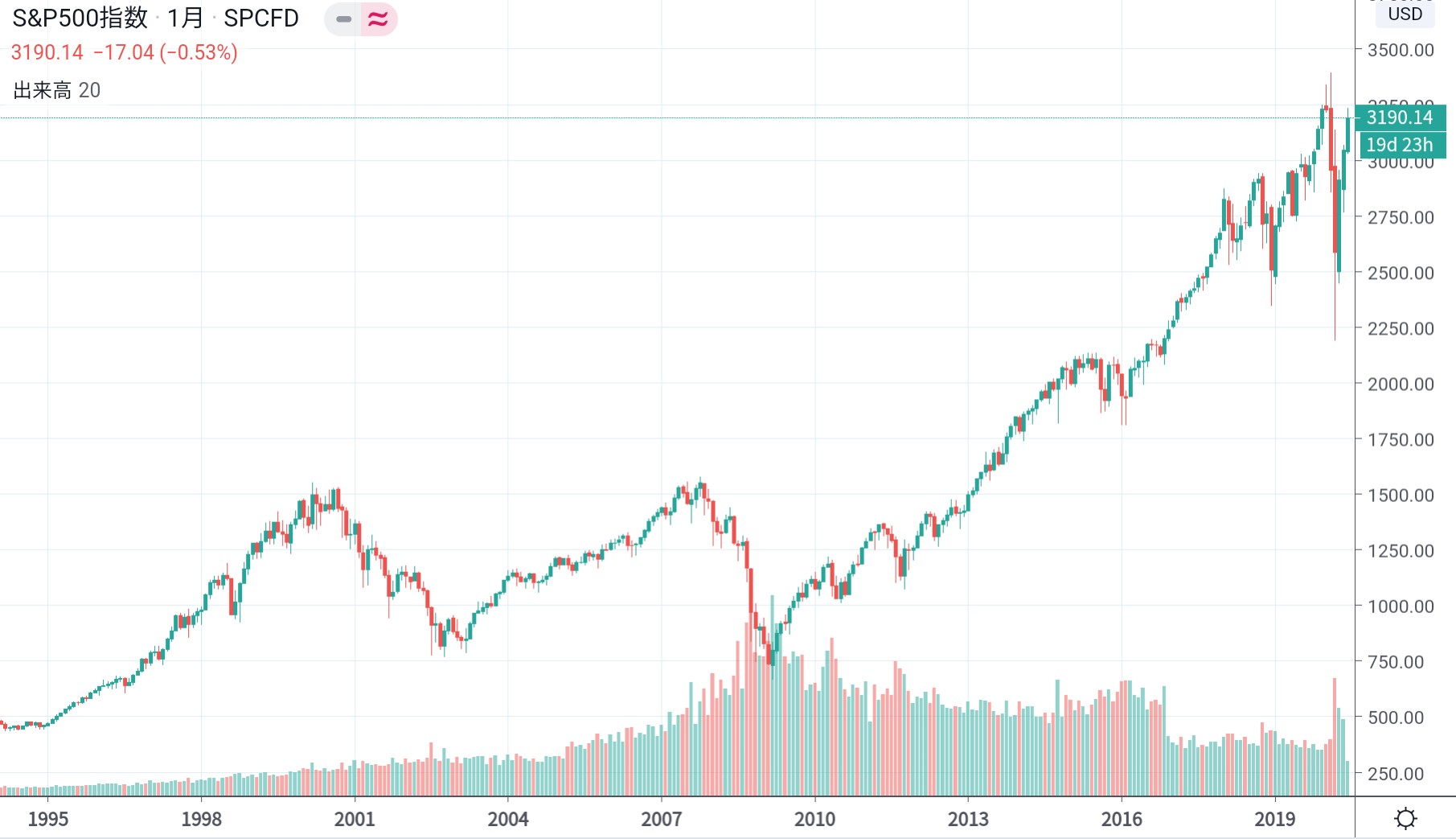

また日本と違い、アメリカの経済は見事な右肩上がりです。

暴落することはありますが、そこから回復していっています。

これはアメリカの国民が資産の中に株を多く取り入れており、株価が上昇することが国民の幸せに直結しているからです。

そのため、企業も国も株価を維持させるために必死になります。

またアメリカの株価が高くなっていれば、それによって資金に余裕の出来た人がより高いリスクをとって欧州や新興国への投資をするようになるので、その他の地域の株価も上昇します。

このようにアメリカは世界経済を引っ張っており、また強い右肩上がりを続けているため、「投資に分散は必要なく、アメリカ株一択でいい」と言う人もいます。

アメリカは移民を受けて入れているため、若い人口もまだ多く、今後の経済成長も期待出来ます。

アメリカの期待リターンは5.6%ほどとなっています。

アメリカのインデックスファンドに投資する場合は、主にS&P500かニューヨークダウかのどちらかの指標に連動するものを買うことになります。S&P500に連動する投資信託のほうが多いです。

S&P500とは日本のTOPIXのアメリカ版、ニューヨークダウは日本の日経平均株価のアメリカ版と考えていただければ大丈夫です。

S&P500は500社の大型株から作られ、ニューヨークダウは30社から作られます。ニューヨークダウのほうが株価の高い会社の動きに左右されます。

アメリカの債券

アメリカの債券を投資信託で積み立てしようとするとあまりいいものがありません。

ハイ・イールド債(破綻リスクの高い債券)だったり、分配型や通貨選択型の投資信託だったりして、ちょっと危ないものになってきます。

そもそも私たちが外国債を投資信託で持つ必要はあまりないのですが、ETFであれば選択肢としてありです。

アメリカの債券のETFであればAGG(iシェアーズ・コア 米国総合債券ETF)が分配金利回りが約2.51%であったり、BND(バンガード 米国トータル債券市場ETF)が分配金利回りが約2.54%であったりしていいかと思います。

ただし、基準価額は米ドルになりますし、買うときにも米ドルで買う必要があるため、為替差損の影響は受けます。

アメリカもコロナウイルスの影響で金利をほぼ0まで下げています。

アメリカは経済が落ち着いてきたらすぐ金利を上げようとしてくるのでこちらも債券購入はもう少し待った方がいいかと思います。

新興国への投資はどんな感じ?

新興国とはまだ発展してないものの、今後高い成長が見込める国々のことです。

エマージングカントリーとも言われ、インド、ロシア、中国、ブラジル、東南アジア、中東、東欧などが含まれます。

新興国株の期待リターンは7.5%ほどとなっています。

新興国は世界の国土面積の約8割、人口は約9割を占めており、とても大きな規模を誇ります。

新興国の期待リターンが高いとされるのは、新興国がまだ発展途上であるためまだまだ成長の余地があることと、人口が増え続けているからです。

こちらの記事で、人間は欲を持っているため、人口が増え続けている限り経済は発展するとお話ししました。

関連記事はこちら↓

働き、そして消費するエネルギーの大きい若者が多い国々の経済は今後大きく発展する可能性があります。

新興国がやがては世界経済を引っ張っていくことになる可能性もあります。

新興国株の注意点

新興国への投資の一番の問題点は、値動きがとても不安定なことです。

人口が増えれば経済が発展するとはいえ、新興国の中には法律が十分に整備されていなかったり、戦争や内紛のある国があります。

それら個別の国の事情が経済の発展を阻害することもあります。

また新興国へはアメリカなど先進国からの投機マネーが流れ込んでいます。

それらは今回のコロナショックなど大きな出来事があると一気に新興国から資金を引き上げます。

そのため、新興国では暴落時に自国の通貨安が起こります。

他国に多く借金をしている新興国だと通貨安が続くと借金を返せなくなってしまうので財政破綻する可能性も出てきます。

新興国にはこのように、先進国にはないような混乱も起こるので、暴落時に株価の回復が遅くなります。

そのようにとても不安定な要素がたくさんあり、アメリカや日本の株価が回復していく中で新興国の株価がまださほど回復していない状況を目の当たりにしたとき、多額の資金を投資していれば株価の回復を信じ、投資を辞めずに積み立て続けることは難しく感じます。

株価が上昇していても、投資先の国の通貨が下落しているとリターンに悪影響を及ぼすのでその点も注意が必要です。

新興国の債券

アメリカの債券についても同様ですが、個人の資産形成で外国債は入れる必要がないとも言われています。

リスクを下げるための債券組み入れなのに、外国債はリスクが高くてあまり効果がないからです。

特に新興国債は持たない方がいいです。

組み入れられている国債の利率が高く、それはつまりそれだけ安全性が低いということです。

私たちがわざわざそこにリスクを取る必要性はないと思います。

全世界への投資はどんな感じ?

それそれ地域による違いを見てきました。

最後に全世界への投資についてです。

今世界はグローバル化し、いろんな国の企業がいろんな国で経済活動を行っています。

物資を違う国から輸入し、違う国で製造し、違う国で販売するなんてことは日常茶飯事です。

どこにいても違う国の物を買うことが出来るし、ニュースの伝達スピードも速いです。

そのため影響力の大きなアメリカの企業の経済状況は、他の国にも大きな影響を与えるようになってきました。

日本の株価は前日のアメリカの株価に大きく引きずられますし、アメリカが下がれば他の地域の株価も下がります。

結局アメリカが影響するのだから、投資先はアメリカのみでいいという考えもあります。

投資信託を使わず、アメリカの個別株をひたすら買って配当を再投資していくスタイルの人もいます。

アメリカのETFをいろいろと組み合わせて常に負けない投資、を目指している人もいます。

どこにどんな風に投資するか、について正解はなく、個人の好みと考えに合わせて投資先を決定することが必要です。

そんないろいろな考えがある中で、私は全世界へまとめて投資することは、とてもシンプルな1つの答えだと思っています。

日本がこの先どうなるのか、アメリカがこの先どうなるのか、新興国がどうなるのか、そんなごちゃごちゃしたことを考えて悩んで難しくしてしまうなら、世界の経済規模に合わせて、そこにまるっと投資してしまうのがいいと思います。

そうすればどこかの国がダメでも他の国がカバーしてくれるかもしれないし、究極の分散です。

最も利益の出せる100%の正解、なんて目指さなくていいのが長期投資です。

全世界に投資して、4~5%の平均年利を狙っていくという考えでいいと思います。

全世界の株に1本で投資してくれる投資信託があります。

・三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)

・SBI-SBI・全世界株式インデックス・ファンド

・楽天-楽天・全世界株式インデックス・ファンド

・One-たわらノーロード 全世界株式

これらがそうです。

自分のお金をどの資産クラスに分け、どのような地域にどんな割合で投資するのか、は資産形成においてとても重要な決定事項になります。

いろいろな考えがあり、これがいい!というのはないので、自分がどんな考えを持っているのか、どんな方法が好きなのか、というのをよく自問して決めていく必要があります。

また詳しくお話ししますが、今回はこの地域に投資するということはどういうことなのか、について知ってほしくて違いをお話ししました。

今回のお話しはこれでおしまいです。